모기지 받을때 크레딧 스코어는 돈과 직결되어 있습니다. 이자율도 달라지고 제출해야 하는 서류의 개수와 종류도 달라집니다. 스코어에 따라서는 모기지가 아예 안나올수도 있습니다.

도대체 크레딧 스코어란 무엇일까? 모기지를 얻는데 크레딧을 왜 중요하게 체크할까요?

아래 문장이 이를 잘 설명합니다.

“If I give this person a loan or credit card, how likely is it that I will get paid back on time?”. Lenders will want to check your credit report when you apply for credit. In most cases, lenders will also want to know your credit score.

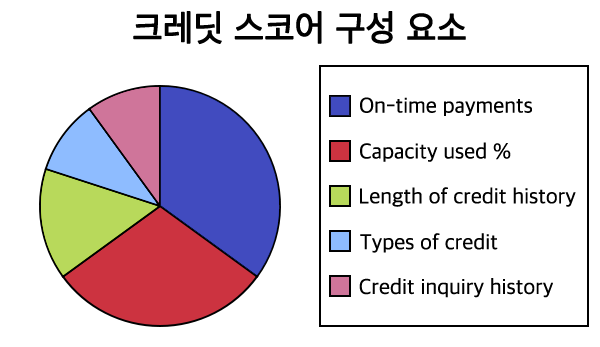

크레딧은 "지불 약속을 지키는 능력"이라고 볼수 있습니다. 그리고 크레딧의 좋고 나쁨을 숫자로 표현한 것을 크레딧 스코어이며, 대표적인 스코어로는 FICO Score라는 것이 있습니다. FICO는 1956년에 설립된 Fair Isaac Corporation을 뜻하며, 이 회사에서 만든 스코어 체계를 사용하여 점수를 낸것을 FICO Score라고 합니다.

크레딧 스코어를 표현하는데는 FICO Score 이외에도 다른 수치들도 있습니다. 다만 은행과 모기지 회사, 자동차 파이낸스 회사들에서 FICO Score를 사용하고 있기 때문에 크레딧 스코어라면 의례히 이 점수를 말합니다.

FICO Score는 300점에서 850점대까지 분포되어 있습니다. 각각의 크레딧 유니온에서 제공하는 정보가 다르고, 각 유니온에서 사용하는 스코어링 모델이 다른데, Equifax는 Beacon 5.0, Experian은 Fair Isaac Model, TransUnion의 Empirica 또는 Classic 04 모델의 FICO Score를 많이 사용합니다.

이 스코어에 따라서 모기지 이자율이 달라집니다. 집 값의 20%를 다운페이 하고, $300,000의 모기지를 받았을때 매달 지불하는 비용을 예를 들자면 (주*: 개인별 히스토리, 모기지 은행, 거주 지역, 모기지 시점 등에 따라서 이자율 및 범위가 달라집니다),

| FICO® score | APR* |

Monthly Payment |

30 Year Total |

|---|---|---|---|

| 740-850 | 3.250% | $1,306 | 기준 |

| 720-739 | 3.500% | $1,347 | $14,760 |

| 700-719 | 4.000% | $1,432 | $45,360 |

| 680-699 | 4.500% | $1,520 | $77,040 |

| 660-679 | 5.500% | $1,703 | $142,920 |

| 620-659 | 5.750% | $1,751 | $160,200 |

| 580-619 | 6.750% |

$1,946 |

$230,400 |

위 도표와 같은 식으로 됩니다. 물론 매일매일 변하는 금융시장 상황에 따라서 이자율이 바뀌므로 위 도표는 예시일 뿐 실제와는 다릅니다만, 매일 새롭게 발표되는 이런 도표를 이용하여 모기지 이자율이 정해집니다.

크레딧 스코어가 나빠 이자율이 높더라도 모기지가 나와주기만 해도 다행이겠지만, 실제로는 아예 안나올수도 있습니다. 혹시 위 도표를 보고, 크레딧 스코어 620이면 5.75% 짜리라도 모기지를 얻을 수 있겠지 생각하면 안됩니다. 크레딧 스코어가 각 은행에서 정한 하한값 이하로 나오면, 특별한 모기지 프로그램이 아닌이상 아예 안나옵니다. "거절" 입니다.

크레딧 스코어 알아보기

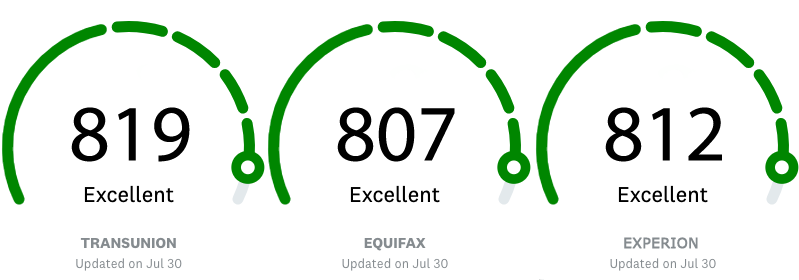

FICO Score는 유일하게 FICO에서만 제공하고 있습니다. 예를들면, Transunion 웹사이트에서 조회한 크레딧 스코어는 FICO Score가 아닙니다. FICO 스코어와 비슷하게 시뮬레이션 한 스코어일 뿐입니다. 이 점수만 믿고 모기지를 신청하면 안됩니다. 실제 모기지 수속을 하면서 크레딧 스코어를 체크하면, 예전(시뮬레이션 점수)과 다른 점수가 나와 당황할수 있습니다. 크레딧 스코어라는 것이 당장 수정할수 있는 것도 아니므로 이때는 이미 늦은 것입니다.

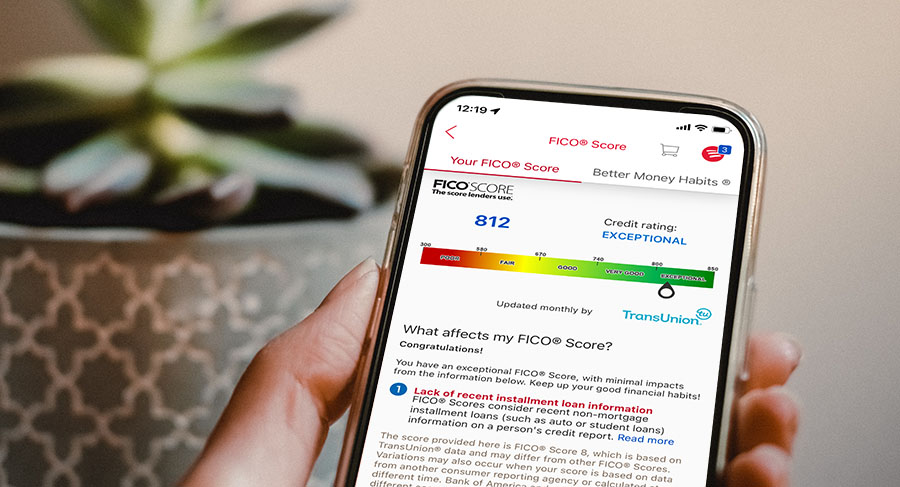

예를들면, 아래는 실제 크레딧 스코어 인데, 항상 이런 것은 아니지만 잘 관리할때는 이런 점수도 나옵니다. 뱅크에서도 무료로 제공하기도 하는데, 모기지 얻을때 점수와는 약간은 다르지만 평상시 참고용으로는 좋습니다.

크레딧 스코어 높이기

크레딧 스코어를 높이려면 빚을 최대한 줄이는 것이 우선입니다. 차를 구입해서 매달 갚아나가는 것은 좋지만, 빚이 늘어나는 것이므로 크레딧 스코어는 떨어질수 있습니다. 또한 신용카드를 많이 사용해도 크레딧 스코어가 떨어집니다.

"차를 사지도 말고, 크레딧 카드를 사용하지도 말라는 말인가?" 네, 차도 사지않고, 크레딧 카드도 사용하지 않으면 크레딧 스코어가 높아집니다.

그러나 아무런 크레딧 활동을 안하면 크레딧 스코어가 떨어집니다. 카드를 모두 없애고, 차도 캐시로만 구입하면 아무런 히스토리가 남지 않으므로 크레딧 스코어가 떨어지고, 심지어 집을 구입하려고 할때 크레딧 스코어와 관계없이 모기지 자체가 안나올수도 있습니다.

따라서, 크레딧 카드를 사용은 하되, 전달 사용한 금액은 그 다음달 모두 상환을 하는 식으로 하는 것이 좋습니다. 다 갚지는 않더라도 다음달로 이월되는 금액이 신용카드 사용한도의 35%를 넘지 않도록 관리해야 합니다. 예를들면, 한도가 $5,000인 카드가 있다면 $1,750 이상의 잔액을 이월시키지 말아야 합니다.

(크레딧 카드 페이먼을 제때 내는 것이 제일 중요하다)

흔한 불평이 "카드를 성실하게 사용하고, 카드 페이먼트도 꼬박꼬박 매달 냈는데, 크레딧 스코어가 떨어졌다"는 것입니다. "성실함"이란 날짜 지키는 것 뿐만아니라 "자신이 사용할수 있는 한도에 비춰서 너무 무리하게 사용하지 않았는가?"에도 있다는 점을 기억해야 합니다.

차와 집을 구입할 예정이라면, 먼저 집을 구입하고, 나중에 차를 구입해야 합니다. 차부터 구입하면 빚이 늘어나기 때문에 크레딧 스코어가 낮아집니다. 이렇게 되면 집을 구입하려고 할때 이자율이 높아질수도 있고, 잘못하면 차 한대 값 이상의 이자 부담이 추가될수도 있습니다.

크레딧 스코어 관리하기

크레딧 스코어를 높이는 것도 중요하지만 떨어뜨리지 않는 것도 중요합니다.

1. 크레딧 카드 사용금액은 마감일(Due Date) 전에 minimum pay amount 이상을 꼭 내라.

2. 모기지 페이먼은 절대로 늦으면 안된다. 실수란 있을수 없고, 변명도 안통한다.

3. 차를 할부 또는 리스로 구입했다면 마감일 이전에 꼭 내라.

4. 크레딧 카드 리볼빙은 카드 사용한도의 35%를 넘기지 마라.

5. 주기적으로 크레딧 리포트와 스코어를 점검해라.

크레딧 스코어에 도움이 안되는 것들

다음은 크레딧 스코어를 높이는데 관련이 없는 항목입니다.

1. 휴대폰 사용요금을 매달 꼬박꼬박 내는 것.

2. 전기요금을 매달 꼬박꼬박 내는 것.

3. 물세를 꼬박꼬박 내는 것.

4. 하우스를 렌트하고, 매달 렌트비를 꼬박꼬박 내는 것.

크레딧 스코어에는 직접 영향이 없지만 모기지 받을때 도움이 될수도 있는 것들 (Alternative Credit)

1. 아파트 렌트를 매달 정해진 날짜 이전에 꼬박꼬박 내는 것.

2. 하우스를 렌트하고, 매달 월세를 Personal Check으로 꼬박꼬박 내는 것.

그러나 대체 크레딧을 인정하지 않는 렌더가 많아서 위 두가지는 별 도움이 안되는 경우가 대부분입니다.

연체 및 컬렉션 (Late Payment & Collection)

청구서나 채무를 잊고 몇달 ~ 몇년을 지내다보면 본인도 모르는 사이에 컬렉션 회사에서 연락이 올수도 있습니다. 다행히 이때라도 내면 크레딧 리포트에 기록이 안되는 경우가 대부분입니다. 컬렉션 회사로 채권이 넘어간 후 90일 이내에 내면 대부분 기록이 남지 않습니다. 만약 90일이 넘어가면 크레딧 리포트에 기록이 올라가는데, 한번 올라간 기록은 납부를 하더라도 7년까지 남게 됩니다.

컬렉션 회사에서 연락이 와서 돈을 낼때는 반드시 "이 돈을 받음으로써 크레딧 뷰로에 보고하지 않겠다"라는 약속을 서면으로 받아두는 것이 좋습니다. 물론 순순히 이런 약속을 해주지는 않지만, 돈을 받을 욕심에 결국은 해주게 되어 있습니다. 납부 금액 또한 협상의 여지가 있을수도 있으므로, 상황을 봐가면서 협상을 해보는 것도 좋습니다. 의료비 미납의 경우 특히 그렇습니다.

모기지를 받으려고 할때, 본인 크레딧 리포트에 컬렉션 기록이 있고 미납 금액이 있는 것을 발견했다고 하더라도 서둘러 내면 안됩니다. 아이러니하게도 미납 금액을 납부하는 순간 묵었던 기록이 다시 살아나면서 크레딧 스코어가 크게 떨어집니다. 모기지 이자율이 올라가는 것은 물론이고, 모기지 자체가 거부될수도 있습니다. 따라서, 이런 경우에는 클로징 자리에서 미납 금액을 상환하는 조건을 다는 것이 좋습니다. 떨어지기 이전의 크레딧 스코어로 모기지를 받을 수 있기 때문입니다.

(Photo by Tumisu)

일상 생활속의 크레딧

크레딧이 좋다 나쁘다는 스코어로만 나오는 것이 아니고, 그 사람의 일상 생활속에서도 드러나게 되어 있습니다.

약속시간을 지키는 것도 그 중 하나입니다. 9시에 만나기로 약속을 해놓고, 아무런 연락도 없이 약속장소에 안나타나는 사람이 있다면, 이 사람의 크레딧이 좋을까요? 사소한 일로 그 사람의 전체를 판단하는 것은 힘들겠지만, 나중에 모기지 납부 약속도 잊어버리는 것은 아닌지 의심해볼 여지는 있습니다.

한번 일하기로 구두로라도 약속을 했다면, 일이 끝날때까지 책임지고 해주는 것도 크레딧 입니다. 우리가 계약서 쓴 것도 아니니까 그만 두겠다, 중단하겠다, 돈을 더 받아야겠다, 이만큼 까지만 해주겠다, 이런 것도 크레딧 입니다.

흔히들 크레딧 스코어라는 것이 이런 일상생활까지는 반영하지 못한다고 비판합니다. 그런데, 오래 겪다보니 전부는 아니더라도 어느 정도까지는 간접적으로 반영이 되는 것 같습니다.

크레딧과 관련된 잘못된 상식

Q. 크레딧 스코어는 낮지만 한번한 약속은 꼭 지킵니다 (X)

A. 약속을 잘 지키는 사람이었다면 크레딧 스코어가 쉽게 낮아지지 않습니다. 물론 회사에서 정리해고를 했다든지, 건물주와 분쟁으로 사업체를 옮겼다든지 등등의 본인 의사와 관계없는 불가항력적인 이유로 낮아진 경우도 많습니다. 이런 경우가 아니라면, 약속을 정말로 잘 지켰는지 돌이켜 봐야 합니다.

Q. 크레딧 히스토리는 없지만 융자를 받을수 있을까요? (X)

A. 크레딧은 돈을 갚을 능력이 있을 것인지, 갚으려고 얼마나 노력을 할 것인지를 말해주는 것이며, 이를 점수화한 것이 크레딧 스코어입니다. 크레딧 히스토리가 없다는 말은 모기지를 받은 후, 돈을 갚을 능력이 있는지 객관적으로 판단할 수 없는 상태라는 뜻이고, 실제로 갚을 의사가 있는지도 모호하다는 뜻입니다. 돈을 못 값는 사람이라는 뜻이 아니라, 돈을 갚을지 안갚을지 "아직은 모른다" 입니다.

한번 바꿔서 생각해보지요. 지금 지갑에 캐시를 갖고 있는데 누군지도 모르는 지나가는 행인이 돈을 빌려달라고 합니다. 안면이 없는 사람입니다. 그 전에 뭐하던 사람인지 모르겠고, 앞으로 무슨일을 할 사람인지도 모르겠습니다. 돈을 빌려주겠습니까? 은행도 마찬가지 입니다.

Q. 이민 온지 얼마 안되어서 크레딧이 없네요. 하지만 약속하나만큼은 잘 지켜요. 믿어주세요! (X,O)

A. 모국에서 크레딧이 좋았다면 이민 온 나라에서도 크레딧이 좋을 것입니다. 사람사는 곳은 어디나 마찬가지이기 때문입니다. 그러나, 한동안은 아직 이쪽 시스템에 적응을 못해, 아직은 직업이 고정되지 않아서, 아직은 정착이 안되어서, 본의 아니게 연체를 한다든지 하는 경우가 생길수도 있습니다. 모국에서 본인 크레딧이 좋았다는 것을 서면으로 증명할 방법도 부족합니다.

그러나, 이런 분들도 모기지를 받을수 있으며, 모국에서의 크레딧을 증명할 방법이 아예 없는 것은 아닙니다. 네, 모기지 받을수도 있습니다. 거주하는 국가만 바뀌었지, 그 사람은 그대로이기 때문입니다. 다만, 그 방법이 극히 제한되어 있을 뿐입니다.

DISCLAIMER

모기지 이자율은 본인의 크레딧, 모기지를 담당하는 은행 혹은 렌더, 마켓 상황, 모기지를 받으려는 집, 집이 위치한 지역, 집의 상태, 다운페이먼 비율 등에 따라 달라집니다. 정확한 것은 해당 은행 혹은 렌더와 상의하시기 바랍니다.